生命保険金に相続税はかかるの?

2019.10.16

目次

概要

相続が発生した場合には、相続人に死亡保険金が支払われるケースがかなりの高い確率で発生することになります。

死亡保険金は、残された家族の今後の生活資金となる等の大切な財産となります。

では、この死亡保険金は相続税法ではどのように取扱われることになるのでしょうか

今回は、この死亡保険金の取扱いについて、解りやすくご説明します。

生命保険金

みなし相続財産となる生命保険金

被相続人の死亡により取得した生命保険契約の保険金や偶然の事故に基因する死亡に伴い支払われる損害保険契約の保険金でその生命保険金などのうち被相続人が負担した保険料に対応する部分の保険金は相続財産とみなされます。

生命保険金は被相続人が亡くなった時において所有していた財産ではありません。

そのことから、民法上は死亡保険金は相続財産ではありませが、相続税法上は、死亡保険金を相続財産とみなし、相続税が課税されることになります。

このように、相続財産とみなして相続税の課税を受ける財産を「みなし相続財産」と言います。

みなし相続財産となる生命保険金に金額

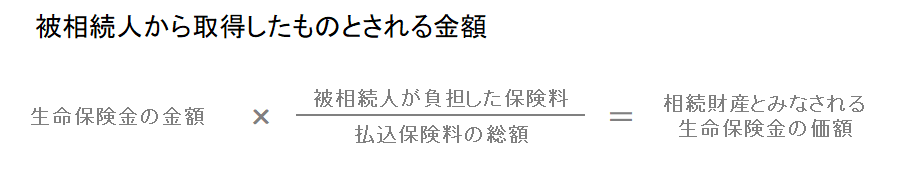

生命保険金などのうち、被相続人から取得したとされる生命保険金(みなし相続財産)の金額は次の算式によって計算します。

生命保険金に係る課税区分

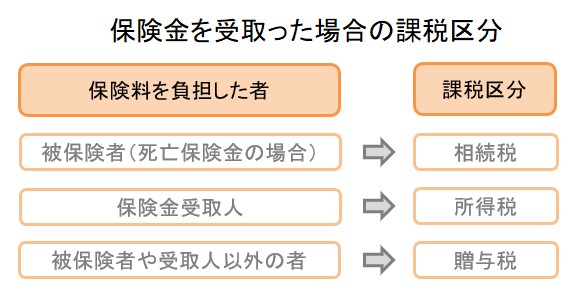

生命保険金の保険金を被保険者の死亡により取得した場合においては、その保険料の負担者が誰によるものなのかによりその課税区分が変わってきます。

① 保険料を負担した者が被保険者(死亡した者)である場合には、

支払を受けた死亡保険金は、相続税の課税対象となります。

② 保険料を負担した者が保険金受取人である場合には、支払を受けた

死亡保険金は所得税の対象となります。

③ 保険料を負担した者が死亡した者でも保険金受取人でもない場合には、

支払を受けた死亡保険金は、保険料を負担した者から保険金受取人への

贈与税の対象になります。

生命保険金の非課税

生命保険金の非課税枠の趣旨

死亡保険金は、残された家族の生活費等を賄うために、被相続人が残した相続人の生活保障という位置づけになります。

その相続人の生活保障である死亡保険金の全額を課税対象してしますのは適当でなありません。

そのため、相続税法においては、被相続人の死亡後の遺族の生活保障、生命保険契約を通じての貯蓄の奨励という趣旨から、一定額までは相続税を課さない非課税を規定しています。

生命保険の非課税額

被相続人の死亡によって相続人(相続の放棄をした者や相続権を失った人を除きます。)が受取っ生命保険契約の保険金又は損害保険契約の保険金の合計額のうち、一定の金額に相当ずる部分については相続税がかからないこととされています。

この一定の金額とは、次の(1)又は(2)の区分によりそれぞれ各区分に掲げる金額となります。

(1)被相続人のすべての相続人*1が受取った死亡保険金の合計額が

「死亡保険金の非課税限度額」以下である場合

その相続人の取得した死亡保険金の全額

(2)被相続人のすべての相続人*1が受取った死亡保険金の合計額が

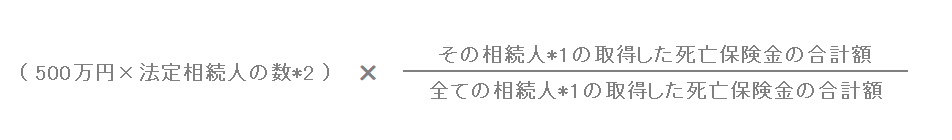

「死亡保険金の非課税限度額」を超える場合

次の算式によって計算した金額

※1 上記(1)及び(2)における「相続人」とは、相続を放棄した者

及び相続権を失った者を含みません。

※2 上記の「法定相相続人の数」とは、相続を放棄した者があっても、

その放棄が無かったものとした場合の相続人の数をいいます

相続税法では、この算式中の「法定相続人の数」は、相続を放棄した人がいてもその放棄が無かったものとした場合の相続人の数とされていますので、結果的に、相続を放棄した相続人がいても、生命保険金の非課税額には影響はありません。

※ただし、相続を放棄した者は、相続人ではないため、相続を放棄した者はこの非課税の規定を適用することができません。

まとめ

みなし相続財産については、死亡保険金以外にも多数存在します。

また、節税対策で生命保険契約を利用する場合もあるかと思いますので、

必ず事前に専門家へ相談することをお勧めします。