贈与税はどんな税金か?

2019.07.1

目次

概要

贈与とは、一方の個人が自分の財産を無償で相手方の個人に贈る(あげる)という意思表示をし、また、その相手方がこれを承認することによって成立する契約です。

贈与税とは、「個人」から贈与により財産を取得した者「個人」に課される税金で、タダで人から財産を貰った場合には、貰った人が支払うべき税金になります。

これは、相続や遺贈により財産を取得した場合には、その財産について相続税が課されます。しかし、被相続人が生前に、配偶者や子供などに財産を贈与すれば、その分の相続財産が減少するので相続税の税負担が軽減されることになり、税負担に著しい不公平が生ずることになります。

そこで、相続税で課税されない部分を補完するために、生前贈与に対する課税措置として、これを防止するというのが贈与税です。

贈与税の申告書の提出期限・提出先

1 原則

贈与を受けた年の翌年の2月1日~3月15日までの間に、その者の住所地を所轄する税務署長に提出することになります。

2 相続税法の施行地内(国内)に住所又は居所を有しないこととなる場合

贈与税の申告書等を提出すべき者が納税管理人の届出をしないで贈与を受けた年の翌年1月1日~3月15日までに国内に住所又は居所を有しないこととなるときは、その住所又は居所を有しないこととなる日までに贈与税の申告書を提出しなければなりません。

なお、その住所又は居所を有しないこととなる日までに納税管理人を選任し納税地の所轄税務署長にその旨を届け出た場合には、上記①の原則のとおりとなります。

【注】贈与を受けた年の途中で出国する場合は、上記①どおりの申告となります

贈与税の課税方法

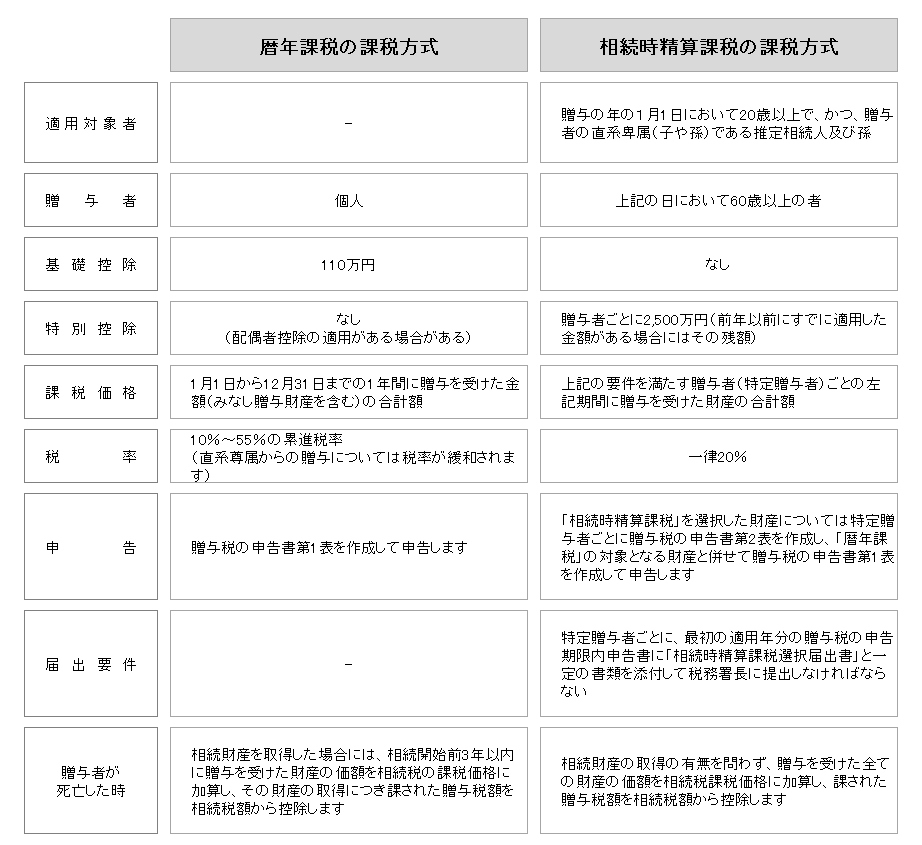

贈与税の課税方法には、原則的な課税方法である「暦年課税」と、一定の要件にあてはまる場合に選択することができる「相続時精算課税」の2つがあり、贈与者ごとに異なる課税方式によることを選択することができます。

それぞれの課税方式の概要は下記のとおりです。

贈与税の税率(速算表)

1 【一般贈与財産用】(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

2 【特例贈与財産用】(特例税率税率)

この速算表は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)※への贈与税の計算に使用します。

※ 「その年の1月1日において20歳以上の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

まとめ

贈与税についてもその課税方法や特例選択等、専門的な判断が必要なケースが多々あります。

贈与をお考えの場合には、贈与を実施する前に専門家へ相談することをお勧めします。